Существует несколько вариантов, как заработать на акциях и превратить этот способ в стабильный доход. Для начала нужно разобраться в теории, чтобы применять накопленные знания на практике и уметь принимать быстрые, а главное корректные решения. А потом начать небольшие практические занятия, вкладывая небольшие суммы. Без вложений здесь не обойтись, но перспективы развития восхищают.

- Определение акций

- Существующие разновидности инвестиций

- Виды заработка на акциях

- Трейдинг (биржевая торговля)

- Пассивное инвестирование в портфель ценных бумаг

- Анализ периода отчетности

- Заработок на дивидендах

- На разнице курса

- Покупка недооцененных бумаг

- Можно ли заработать на падении акций

- Реальные примеры заработка

- Для кого подходит

- Существующие риски и их минимизация

- Реальный заработок в месяц и в год

- Пошаговая инструкция по заработку на акциях

- Прохождение обучения онлайн

- Установка четкой цели

- Правильный выбор брокера

- Для чего он нужен

- Рекомендации для новичков

- Открытие демосчета

- Формирование стратегии

- Список самых эффективных стратегий

- Какую выбрать

- Выбор акций

- Крупные финансовые компании

- Самые стабильные бумаги

- Какие еще акции можно приобрести?

- Процедура анализа ценных бумаг

- Покупка акций

- Когда действительно нужно продавать акции

- В каких случаях не стоит покупать и продавать ценные бумаги

- Поддержка от государства: ИИС

- Преимущества и недостатки инвестирования в акции

- Советы по формированию портфеля акций

- Когда действительно необходимо собирать портфель

- Отзывы инвесторов

Определение акций

Акции – ценные бумаги, которые наделяют своего владельца правом на получение дохода компании, выпустившей такие бумаги. Чтобы удержаться на плаву и развиваться, фирмы и корпорации привлекают сторонних инвесторов – людей, готовых вложить капитал в обмен на будущую прибыль. Эти отношения и закрепляются официальным документом – акциями.

В случае, если компания-эмитент ликвидируется, держатели акций имеют право получить доли имущества, соответствующие процентным размерам их вкладов. При этом, наличие у инвестора акций не гарантирует получение прибыли, зависящей от внешних факторов. Но зарабатывать и заниматься инвестициями, оперируя ценными бумагами, вкладчик может.

Ранее все акции выпускались в бумажном виде, в современном мире технологии позволяют осуществлять их выпуск, покупку-продажу и контроль в электронном виде.

Существующие разновидности инвестиций

Видов ценных бумаг много, акции являются лишь одними из них. Какие еще существуют разновидности биржевых активов, на которых вкладчик может заработать?

- На ценных бумагах (акции). Акция – самый простой актив, который наделяет ее владельца правом получать процент от прибыли выпустившей ее компании.

- На опционах. Опционы – контракты, которые заключаются на биржах и позволяют совершать покупку-продажу активов в обозначенные ими сроки.

- На облигациях. Эти ценные бумаги выпускаются как частными компаниями, так и государством. Они являются чем-то подобным долговой расписке, наделяющей вкладчика правом вернуть депозит с процентами в установленный срок.

- На заключении фьючерсов. Фьючерс – договор, фиксирующий цену купли-продажи ценных бумаг на момент его заключения, при этом события планируются в будущем времени в определенный им срок. Суть заработка заключается в подорожании активов, в таком случае инвестор получит прибыль. В противном случае – убытки.

Новичкам рекомендуется начинать с покупки государственных облигаций, так как риски столкнуться с убытками здесь минимальны. Но заработать на них на таком же уровне, как и с акциями, не получится.

Прибыль по акциям всегда выше, что оправдано более высокими рисками.

Связываться с фьючерсами и опционами лучше только тогда, когда вы являетесь опытным инвестором-профессионалом.

Виды заработка на акциях

Имея на руках акции, инвесторы могут распоряжаться ими на свое усмотрение, исходя из имеющегося опыта, капитала, а также склонности к рискам. Часто вкладчики сочетают несколько способов, чтобы распределить упомянутые риски.

Трейдинг (биржевая торговля)

Трейдинг заключается в перепродаже акций, которые покупаются по одной цене, а продаются уже по более высокой. Возможностей для таких операций фондовый рынок предоставляет сполна, котировки акций в каждый момент времени растут или падают.

Факторы, влияющие на цену акций:

- показатель прибыльности компании;

- общая ситуация на рынке и политическая обстановка;

- настроения спекулянтов и пр.

Пассивное инвестирование в портфель ценных бумаг

Инвестор покупает акции и держит их на руках достаточно долго, вплоть до пяти лет. В таком случае минимизируются риски, хоть уровень доходности может и не оправдать ожиданий.

Способ является простым и прозрачным, не требует от вкладчика глубоких познаний всей тонкостей рынка и проведения основательного анализа. Выбирать можно среди всех предложений, а не ориентироваться только на очевидно прибыльные варианты. Необходимо только отслеживать прогнозы и быть готовым реагировать, если представится возможным обвал рынка.

Законодательством определена повинность вкладчиков платить в казну налог на доход физлиц, который рассчитывается, как 13% от прибыли при продаже ЦБ. При этом, если вы инвестируете в акции на срок более трех лет, то от такой необходимости освобождаетесь.

Анализ периода отчетности

Каждый квартал и по итогам года компании выпускают финансовую отчетность о своей деятельности, которая может послужить моментальным толчком для перемещения цены на ценные бумаги как вверх, так и вниз. Обычно рынок предварительно делает прогнозы касаемо цен на ЦБ, но, если они значительно отличаются от действительности, это служит поводом для действительного изменения стоимости акций. Прогнозы рынка основываются на собственных размещенных оценках компаний.

Заработок на дивидендах

Дивиденды не зависят от котировок, поэтому в таком способе наблюдается очевидный плюс. Инвестор может рассчитывать сумму своего дохода, так как она утверждается на собрании акционеров компании-эмитента. Дивиденды по акциям могут выплачиваться ежегодно, реже – каждый квартал, что обсуждается в индивидуальном порядке.

На разнице курса

Суть заработка заключается в покупке ценных бумаг по такой цене, которую можно увеличить при продаже. Поскольку цены на акции постоянно растут и падают, этот подход и называется способом заработка на разнице курсов от купли-продажи.

Покупка недооцененных бумаг

Умение выбирать компании, выпускающие ценные бумаги, которые в определенный момент времени можно считать недооцененными – настоящий талант. Известный в мире инвестирования американец по имени Уоррен Баффет в свое время прославился за счет наличия такой предрасположенности, которая сделала его самым богатым игроком на финансовом рынке.

Принцип анализа заключается в обзоре мультипликаторов фундаментальных показателей, по которым можно выбрать и купить в свой портфель недооцененные бумаги. Кроме этого, важно учитывать новостной фон, происходящий вокруг компании, выпустившей акции, вместе с перспективами компаний-конкурентов.

Можно ли заработать на падении акций

Финансовая биржа тем и хороша, что предоставляет участникам огромное количество инструментов для получения прибыли. Поэтому опытные игроки могут заработать не только на росте цены акций, но и на ее падении.

Такие манипуляции имеют название «шорт» (с англ. языка short – короткий). Инвестор определяет акции, которые, по его мнению, скоро начнут падать в цене, и «шортит» их. Другими словами, берет под них кредит у брокера на некоторое время, обязуясь в последующем продать их ему же по будущей цене. Прибыль заключается в разнице первой и второй цены бумаг, которая остается на руках у трейдера.

Реальные примеры заработка

В ноябре 2009 года акции «Сбербанка» имели стоимость 60 рублей за штуку, а спустя десять лет выросли до цены в 233 рубля. Очевиден рост почти в четыре раза. А если сравнивать со стоимостью в 1999 году (0,7 рубля), то можно говорить о колоссальном приросте.

В декабре 2019 года цена за одну акцию компании «Лукойл» составила 6 140 рублей, что почти в четыре раза больше, чем десять лет назад (1 700 рублей).

Инвесторы, которые скупили акции указанных предприятий десятки лет назад теперь имеют стабильный доход.

Статистика предлагает свои показатели доходности, имеющие усредненный характер. Так, если говорить о прибыли от дивидендов, то они обеспечивают 10–18 % прироста в год.

Трейдинг ценными бумагами может обеспечить от 50 до 100% заработка. Показатель зависит от частоты проводимых сделок, выбранного типа торговли, сумм вложений и пр.

Для кого подходит

Акции доступны любому участнику финансового рынка, поскольку являются долевыми ценными бумагами, позволяющими купить права на получение процентов прибыли определенной компании.

Главное условие: вам должно исполниться 18 лет.

При этом не имеет значения ни уровень дохода, ни наличие образования, ни социальное положение и размер первых вложений. Сегодня для того, чтобы войти в мир инвестиций, достаточно иметь от 100 рублей на счету.

И совершенно не обязательно поддавать стремление покупки бумаг глубокому анализу, просто купите одну или несколько акций известной стабильной компании, оставьте их на руках с целью получения прибыли в долгосрочной перспективе.

Существует единственный нюанс, определяющий ограничение доступа к фондовой бирже только частным компаниям и инвестором, имеющим соответствующие лицензии и статус юридического лица. Поэтому торговля акциями физическим лицом возможна лишь с помощью посредника – брокера.

При этом если вы хотите торговать акциями на регулярной основе, то должны освоить обязательную теоретическую базу:

- о портфельном инвестировании;

- управлении деньгами и рисками;

- хеджировании;

- фундаментальном анализе и пр.

Чем глубже ваши познания в инвестировании, тем успешнее будет происходить ваша торговля, соответственно и риски возникновения убытков будут минимальными.

Существующие риски и их минимизация

Если сравнивать инвестиции и банковские депозиты, то вторые приносят меньше доходов, но являются застрахованными и гарантированными. Инвестирование же сопряжено с постоянными рисками, тут нельзя купить страховку, и нужно быть готовым к непредвиденным убыткам. Инвестору следует быть готовым к тому, что он может как потерять все свои вложения, так и получить значительно больше, чем ожидалось изначально.

Акции, да и вообще ценные бумаги, как и любой товар на рынке, могут расти и падать в цене.

Если речь идет об акциях стабильной корпорации, то в долгосрочной перспективе цены на них растут вместе с ростом объемов предприятия. Если планируются долгосрочные вклады, выбирайте акции всемирно известных компаний, которые растут медленно и приносят минимальную прибыль. В таком случае вы практически убираете все риски финансовых потерь.

Потерять же деньги могут и новички, и профессионалы, поэтому каждый раз, совершая финансовые операции, обязательно придерживайтесь таких рекомендаций:

- определите четкую цель и следуйте ей;

- попробуйте с малого, вкладываете в знакомые и понятные для вас инструменты и виды бизнеса;

- если вас интересует какая-то определенная отрасль, то для покупки ЦБ выбирайте акции компании-лидеров, задействованных в ней;

- при наличии определенной суммы капитала начните формировать инвестиционный портфель, чтобы распределить риски вложений;

- как только почувствуете, что вас тяготит такая деятельность либо же вам не хватает сил и времени, переходите на доверительное управление или разделите капитал с другими инвесторами;

- продолжайте учиться, даже если почувствуете твердую опору под ногами, ведь инвестирование нельзя назвать делом случая, здесь выигрывают только финансово грамотные люди, умеющие тщательно анализировать события.

Реальный заработок в месяц и в год

Среди инвесторов принято говорить о доходности, а не о самом доходе. Так, обсуждается не заработок в денежных единицах, а прирост вклада в процентах.

Теоретически, имея отличную способность анализировать рынок, трейдер может поднимать капитал на 1–5 % ежедневно, что считается огромными цифрами. Особенно, если сравнивать с банковским вкладом, где за год можно заработать только около 10 %.

Но указанные цифры под силу только десятой части участников рынка, средним успешных показателем считают 50–80 % прироста в год. Прибыль напрямую зависит не только от индивидуальных способностей инвестора, но и от таких внешних факторов:

- экономическая и политическая ситуация;

- финансовый отчет компании-эмитента;

- форс-мажоры (эпидемии, кризисы, катастрофы и пр.).

Чтобы иметь хотя бы относительное понимание касательно перспектив заработка на акциях конкретно взятой компании, необходимо ознакомиться с показателями ее прибыльности за все предыдущие годы.

Пошаговая инструкция по заработку на акциях

Новичкам, которые действительно стремятся научиться зарабатывать на акциях, важно в первую очередь освоить процесс покупки бумаг от А до Я. Необходимо определить истинную цель покупки и путь реализации акций. Начинать тренироваться можно и с малого – достаточно вложить пару тысяч рублей. Кроме этого нужно следовать предложенной ниже инструкции.

Прохождение обучения онлайн

Пройти обучение онлайн сейчас доступно каждому. Многие биржевые посредники дают информацию совершенно бесплатно, проводят курсы, публикуют полезные статьи. Некоторые опытные трейдеры делятся приобретенным опытом на платной основе, рассказывая историю личного успеха и интересные лайфхаки. Такие денежные вложения обязательно окупятся в будущем.

Обучаться ремеслу трейдерства можно и самостоятельно, штудируя учебники и тематические форумы с реальными участниками рынка.

Установка четкой цели

Инвестиционная цель – мотивация, которая стимулирует инвестора к правильным поступкам.

Для того, чтобы зарабатывать, нужно работать не ради прибыли, а ради вполне определенного объекта – квартиры, автомобиля, путешествия или развития стартапа. Имея в голове четко обрисованную идею, человеку проще находить пути приближения к ней.

Цель нужна для того, чтобы:

- повысилась продуктивность и личная эффективность инвестора;

- появилась конкретная мотивация;

- понимать степень ее реализации без лишних временных затрат;

- по итогу дарит несравнимое ощущение удовлетворения при ее достижении.

Правильный выбор брокера

После определения инвестиционной цели вкладчику следует определиться с выбором брокера – посредника, которому можно доверить покупку и продажу акций.

Какие требования выдвигаются к брокеру:

- наличие хорошей репутации и большого опыта;

- лицензия и разрешительные документы;

- не завышенная сумма комиссии с каждого вида сделки;

- хорошие отзывы от профессиональных инвесторов;

- имеет удобные терминалы для торговли и выходы на все интересные биржи, может работать через мобильную версию сайта;

- может работать с широким ассортиментом инструментов;

- минимальная сумма для открытия депозита является оптимальным порогом для входа.

Для начала сравните предложения от разных брокеров РФ и только потом выбирайте оптимальную площадку для комфортной работы. Чтобы определить легальность статуса посредника, обратите внимание, имеется ли отметка о наличии лицензии Центрального банка Российской Федерации.

К надежным крупным брокерам с лицензией относятся:

- «Альфа брокер»;

- «Тинькофф»;

- «БКС»;

- «Финам»;

- «Открытие».

Для чего он нужен

Только с помощью услуг посредника трейдер может совершать покупку и продажу акции на бирже.

К основным функциям брокера относят:

- ведение финансового учета ценных бумаг на счетах клиента;

- регистрация клиента как участника биржи;

- постоянное предоставление информации о ходе торгов;

- завершение операций по первому поручению инвестора;

- расчет с Центробанком по проведенным сделкам;

- представление финансовых отчетов, выдача справок по проведенным сделкам и уплаченным налогам.

Рекомендации для новичков

После того, как вы определились с брокером, пройдите регистрацию на бирже и создайте ИИС (индивидуальный счет для инвестиций). Этот этап является неотъемлемым, так как позволяет в дальнейшем получить налоговые льготы с возвратом уплаченных налогов в размере до 52 000 рублей за год.

Советы для «чайников»:

- После открытия счета не нужно стремглав покупать первые попавшиеся акции. Для начала определитесь с инвестиционной стратегией, соберите портфель.

- Диверсифицируйте риски. Хорошо, если в портфеле будет от 10 до 20 разных видов ценных бумаг. Иначе вы будете зависимы от курса, в случае падения которого просто понесете абсолютные убытки.

- Не покупайтесь на заманчивые предложения компаний-финансовых пирамид.

Как определить нечестную компанию:

- предлагают колоссальные суммы доходов, свыше 3% ежемесячно;

- обещают страховку всех вкладов;

- устанавливают очень низкий порог минимального депозита – от 10 долларов;

- обещают выводить полученную прибыль каждый день;

- в юридическом адресе фирмы не прописывают номер стационарного телефона и данные директора;

- при проверке даты регистрации контора оказывается однодневкой.

Открытие демосчета

Прежде, чем приступить к реальным торгам на деньги, потренируйтесь делать вклады и скупать акции на демонстрационной версии счета. Ежедневно вы будете черпать для себя новые знания, при этом уйдете от рисков финансовых потерь.

Демосчет обладает почти всеми функциями, что и стандартный, кроме того, что деньги здесь используются виртуальные.

Формирование стратегии

Инвестировать можно по-разному, большие доходы сопряжены с наибольшими рисками. Соответственно, при доходе в 5–10% риск финансовых потерь практически отсутствует, а при доходе в 140% риски просто огромные.

Чтобы понимать, куда двигаться и делать это последовательно, важно определить стратегию инвестирования, которых существует несколько видов. От сделанного вами выбора будет зависеть и состав портфеля, и уровень доходности, и сопутствующие риски.

Список самых эффективных стратегий

Выделяют три типа инвестиционных стратегий:

- консервативная – сопряжена с уровнем риска не более 10–15 % и наименьшим показателем доходности до 20% в год (банковские вклады, покупка гособлигаций, вложение в недвижимость, золото, паи в консервативных ПИФах);

- умеренная – риски могут доходить до 30 %, а прибыль до 45 % в год (ЦБ надежных компаний, вклады в МФО, доходные паи ПИФов);

- агрессивная – риски очень высокие и имеют значения, значительно превышающие показатель в 30 % при доходности от 100 до 1 000 % в год (финансовые пирамиды, вложения в ПАММ-счета).

Какую выбрать

Каждый инвестор должен выбирать стратегию, учитывая такие факторы:

- свой характер и запас знаний;

- количество финансов;

- имеющиеся навыки;

- доступ к информации от инсайдеров.

Но, в любом случае, все инвестиции нужно распределять между акциями нескольких компаний, относящихся к разным эшелонам, сфере деятельности, имеющим разные масштабы. Таким образом риски будут распределены, и в случае убытков в одном секторе, во втором секторе остается вероятность получения прибыли, чем можно будет компенсировать потери.

Многие эксперты рекомендуют распределить портфель таким образом: по 40 % вложить в компании с умеренным и консервативным рисками, а оставшиеся 20 % в высокоагрессивные.

Выбор акций

Чтобы выбрать правильные акции, важно обращать внимание на все сопутствующие сделке обстоятельства.

- Исследуйте рынок, следите за новостными выпусками.

- Если торгуете на иностранных биржах, соблюдайте разность временных поясов. Также учитывайте, что скупать акции зарубежных компаний могут только инвесторы с квалификацией, имеющие на счетах более 6 млн рублей.

- Лучшим советом будет скупать акции тех компаний, направление деятельности которых вам максимально близкое. Несмотря на индивидуальные особенности каждого рынка, вам проще будет разобраться в том, что близко, чем в том, что вызывает полнейшее недоумение.

- Когда выбираете акции, учитывайте, что динамика ценных бумаг крупных предприятий может прямым образом влиять на состояние ЦБ компаний поменьше.

Крупные финансовые компании

Чтобы минимизировать риски, особенно, если вы – новичок, выбирайте акции крупных финансовых компаний, так называемые «голубые фишки». Их будущее легко спрогнозировать, они всегда стабильно растут в цене, а если и падают, то незначительно и на небольшой срок.

К таким гигантам относятся «Газпром», «Сбербанк», «Кока-Кола», Apple и др.

Самые стабильные бумаги

Самые стабильные бумаги выпускают компании-лидеры в своих секторах, которые показывают в каждом финансовом отчете стабильную прибыль.

Если говорить про отечественный рынок, то такими компаниями являются предприятия по добыче газа и нефти, полезных ископаемых, ритейлеры-гиганты – «Ростелеком», «Сургутнефтегаз», АЛРОСА, «Татнефть», «Русал», X5 Retail Group, «Яндекс», «Роснефть», НЛМК, «Аэрофлот».

Среди иностранных корпораций стабильно прибыльными считаются те, которые имеют отношение к информационным технологиям, финансовым услугам, общепиту, производству электроники – Tesla, Starbucks, McDonald’s, Alphabet, Mastercard, BAT, PayPal, Philip Morris, Nokia, Walmart.

Какие еще акции можно приобрести?

Кроме акций крупных компаний можно обратить внимание на ЦБ от контор поменьше. Несмотря на более серьезные риски, здесь можно попробовать поднять высокую прибыль, если бумаги резко начнут расти в цене.

Достойным вариантом может стать вложение в акции ETF-фонда, предлагающего уже сформированный профессионалами сбалансированный инвестиционный портфель с ценными бумагами. Часть такого портфеля доступна к покупке любым вкладчиком.

Процедура анализа ценных бумаг

Акции можно анализировать по огромному количеству параметров и методов. Но вы должны определить подходящий именно для вас способ, позволяющий получить все данные об инструменте.

Анализ может быть фундаментальным и техническим.

- Первый вид базируется на изучении информации об интересующей компании буквально с истоков ее возникновения, ознакомлении с финансовой отчетностью в разрезе показателей прибыли, рентабельности, оценки материальной и финансовой баз. Также важно учитывать перспективы отрасли, в которой занято предприятие. В общем, изучается вся информация о компании-эмитенте с целью определения степени актуальности совершения инвестиций в ее ценные бумаги. Фундаментальный анализ помогает определиться с тем, что покупать.

- Технический анализ основан на работе с графиком цен, где видны все их колебания, рост, падение. Таким образом можно оценить настроения рынка, с какой закономерностью изменяется стоимость и пр. Этот способ помогает определить, когда покупать, в какой момент времени.

Каждый трейдер выбирает один метод анализа или пробует смешанный тип.

Покупка акций

Перед покупкой акций сравнивайте их и определяйте лидирующие. Некоторые предприятия могут расти динамичнее других, поэтому их акции являются более привлекательными. Но этот совет является действенным, только если на рынке наблюдаются нормальные условия без излишней ликвидности.

Когда цена на акции растет, это говорит об общем росте и процветании эмитента. Но иногда такое поднятие стоимости может быть искусственно созданным, в таком случае легко столкнуться с финансовым пузырем.

Когда действительно нужно продавать акции

Причины, по которым избавляться от акций нужно незамедлительно:

- Акция сильно переоценена рынком. Когда цена на бумаги слишком завышена, инвесторы со временем обращают на это внимание и уходят к конкурентам, что приводит к падению спроса и, соответственно, цены. Лучше избавиться от таких активов вовремя.

- Причины, по которым покупались бумаги, оказались ложными. Так может произойти, если информация, которую инвестор собирал перед покупкой актов, оказалась неверной.

- Изменились фундаментальные данные компании (изменение конъюнктуры рынка, появление серьезного конкурента, изменение курса следования).

- Вы нашли лучшую возможность для рокировки.

- Продажа в рамках ежегодной ребалансировки. Если какой-то из активов сильно вырос в пропорциональном соотношении портфеля, его часть необходимо продать для восстановления изначальной структуры.

В каких случаях не стоит покупать и продавать ценные бумаги

Не спешите покупать акции, если увидели снижение их стоимости. Это может говорить об ухудшении качества бизнеса. Обязательно обратите внимание на финансовые показатели предприятия, значение мультипликаторов, а также последние информационные сообщения о положение дел в компании, сравните стоимость с конкурентами.

Когда кажется, что самое время продать акции, также подумайте, правильно ли вы поступаете? Ни в коем случае не продавайте ценные бумаги, если один из приведенных ниже пунктов имеет к вам отношение:

- Срочно нужны деньги.

- Не хватает терпения. Для следования успешной стратегии всегда составляйте индивидуальный план инвестирования на длительные сроки.

- Резкое увеличение стоимости акций. Цены могут продолжать расти в то время, как новички успеют слить бумаги раньше времени. Продавайте бумаги в момент пика стоимости.

- События в новостной ленте, имеющие значение мирового масштаба. происшествия в мире санкций, политических кризисов или торговых войн значительно «лихорадят» фондовый рынок, но это не значит, что цены на акции обязательно начнут падать.

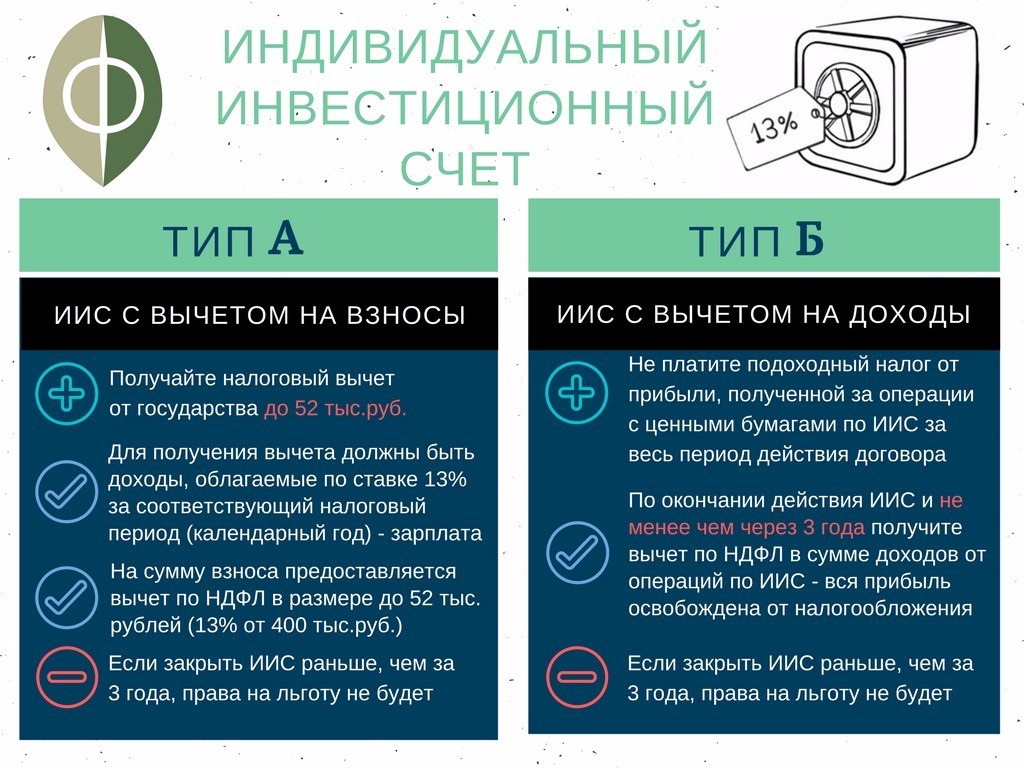

Поддержка от государства: ИИС

Чтобы стимулировать своих граждан к инвестиционной активности, государство разработало целую стратегию под названием ИИС (индивидуальные инвестиционные счета). Такие счета являются подвидом брокерских счетов, но предусматривают наличие некоторых налоговых льгот. Возможность открывать ИИС появилась еще в январе 2015 года.

Инвесторы счетов могут получить право на компенсацию уплаченного налога до 52 000 рублей, с помощью которой можно значительно повысить свой показатель доходности.

Схема достаточно проста:

- Физлицо открывает индивидуальный инвестиционный счет у брокера.

- Размещает на счет сумму в пределах 1 млн рублей, затем покупает ценные бумаги.

- Вклад становится неприкосновенным, что касается вывода средств, минимум на три года. При этом можно проводить различные операции с ЦБ.

- По истечению указанного срока вкладчик приобретает право на получение налогового вычета, но для этого необходимо каждый год заполнять и подавать декларацию о доходах.

Как правило, с таких счетов рекомендуется покупать ЦБ с низкими рисками – облигации или акции крупных стабильных корпораций.

Один человек может иметь только один счет по типу А или по типу Б:

- ИИС по типу А предполагает ежегодный возврат 13 % от суммы вклада, но не более 52 000 рублей.

- ИИС по типу Б предполагает, что полученный доход по ЦБ может не облагаться подоходным налогом, но только, если счет просуществовал не менее трех лет.

Большинству вкладчиков более приемлемым кажется первый вариант, потому что выгоды по нему более очевидные и быстрые.

Преимущества и недостатки инвестирования в акции

Преимущества:

- Пассивный заработок. По началу необходимо подождать, пока портфель не станет сбалансированным, а затем лишь периодически совершать его ребалансировку. О прибыли позаботится сам рынок.

- Низкий порог входа на российском рынке. Начинать заниматься инвестициями можно уже от 1 000 рублей, но такие мизерные суммы не принесут солидной прибыли.

- Рекомендуется стартовать хотя бы от 50–100 тысяч рублей.

- Все права инвестора защищены.

К недостаткам можно отнести наличие риска потерять вложенные средства. Но этот момент присутствует в любом виде бизнеса.

Советы по формированию портфеля акций

Формируется портфель не наугад, а обязательно с учетом конкретных факторов. Важно, чтобы к моменту, когда инвестор начнет скупать составляющие своего портфеля, он уже четко понимал и отдавал отчет своим действиям.

Как создать портфель с акциями:

- Определиться со сроками инвестиций – лучше выбирать долгосрочную перспективу, хотя бы от одного года.

- Определить цели инвестирования и обозначить желаемую прибыль.

- Установить максимально допустимый для себя риск потерь – некоторым и 10 % кажется слишком много, а другим 30 % является допустимым значением. Выбирайте ЦБ с разными уровнями риска.

- Диверсифицируйте структуру портфеля по разным отраслям, степени развития рынков, уровню риска, валютам, странам и пр.

- Выбирайте актуальный момент для покупки – лучше это делать на временном спаде.

- Учитывайте историческую статистику, что конечно же не будет гарантировать 100%-ой прибыли, но поможет избежать непредвиденных проблем.

Портфель нужно контролировать, периодически добавлять новые акции, избавляться от убыточных, фиксировать уровень прибыльности, анализировать все.

Когда действительно необходимо собирать портфель

Любой инвестиционный портфель – это набор финансовых инструментов. Он может состоять из различных ценных бумаг (например, акций, облигаций и фьючерсов в соотношении 50% : 30% : 20%). Либо же инвестор собирает портфель из бумаг одного типа, например, акций, но покупает их у нескольких компаний.

В любом случае, инвестиционный портфель – это наиболее безопасный вариант вложений. Его преимущество состоит в диверсификации: маловероятно, чтобы рухнули котировки сразу всех ценных бумаг, выпущенных разными эмитентами. Однако формировать собственный инвестиционный портфель можно только тем новичкам, которые имеют внушительный капитал на старте (от 400 000 рублей). С меньшей суммой это станет пустой тратой времени.

Недостатки стратегии инвестирования в бумаги одного эмитента очевидны, инвестор становится зависимым от одного источника дохода. Если данная бумага упадет в цене, инвестор уйдет в убытки. Но для начинающих трейдеров, у которых в кармане не больше 100 000 рублей, покупка единственной акции является хорошим способом познакомиться с биржей. Следить за котировками одной компании легче, чем за несколькими, а объем вложенных средств не настолько велик, чтобы бояться его потерять. Доход может принести просто колебание курса данной акции.

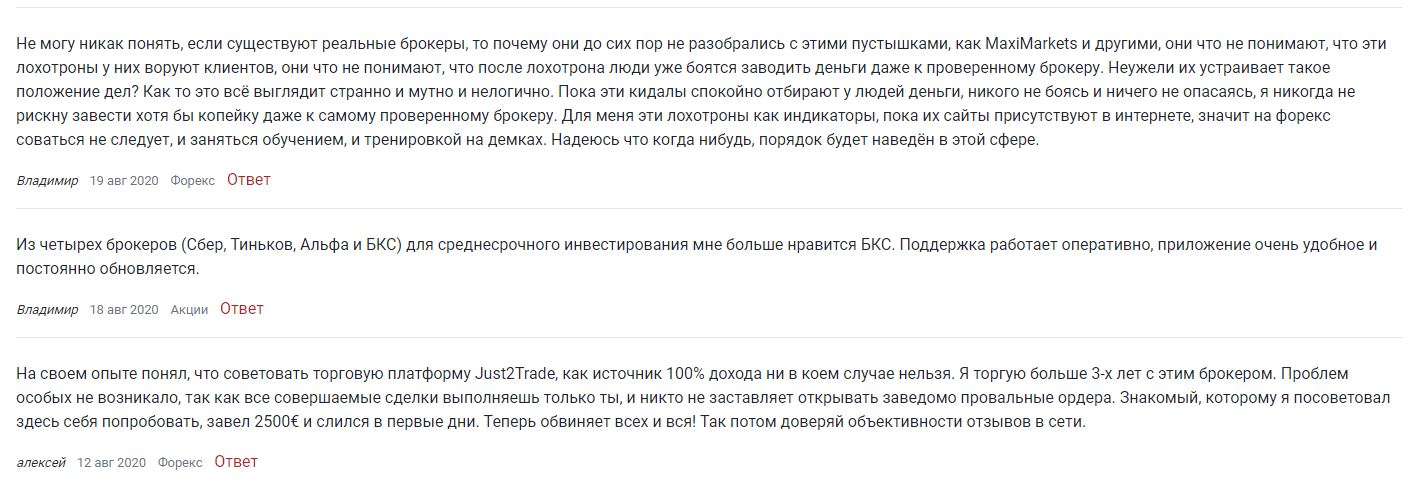

Отзывы инвесторов

Найти в сети отзывы реальных инвесторов не всегда просто. Как правило, те, кто добивается успеха, уделяют все свободное время работе и не всегда приходят на форумы, чтобы написать развернутый отзыв.

Лучше всего ориентироваться не на отзывы, а на факты. Опытные трейдеры часто показывают свои счета, где видны удачные сделки и уровень прибыли в качестве подтверждения уровня профессионализма. Делятся такой важной информацией обычно бесплатно.

Что нужно обязательно запомнить тем, кто планирует заниматься инвестированием:

- рынок ценных бумаг стабильно растет в долгосрочной перспективе – это более надежное вложение, чем банковские депозиты;

- доход на бирже не ограничен, но есть риски;

- действовать на рынке придется через брокера, поэтому выбирать его нужно внимательно;

- для торговли не нужно экономического образования, но лучше пройти обучение у профессиональных инвесторов;

- рассчитывайте на долгосрочную работу – реальная прибыль приходит с опытом.

Обычно заработать на акциях получается у людей, которые и так не нуждаются в финансах. Выходить на биржу с последними деньгами не нужно – это слишком рисковано, и не принесет ничего хорошего. Для начала используйте не больше 10% от своего ежемесячного дохода, пока что не почувствуете себя увереннее. Позже можно увеличивать сумму, если начнет получаться.